8월 월배당 ETF TOP5

2025.09.09

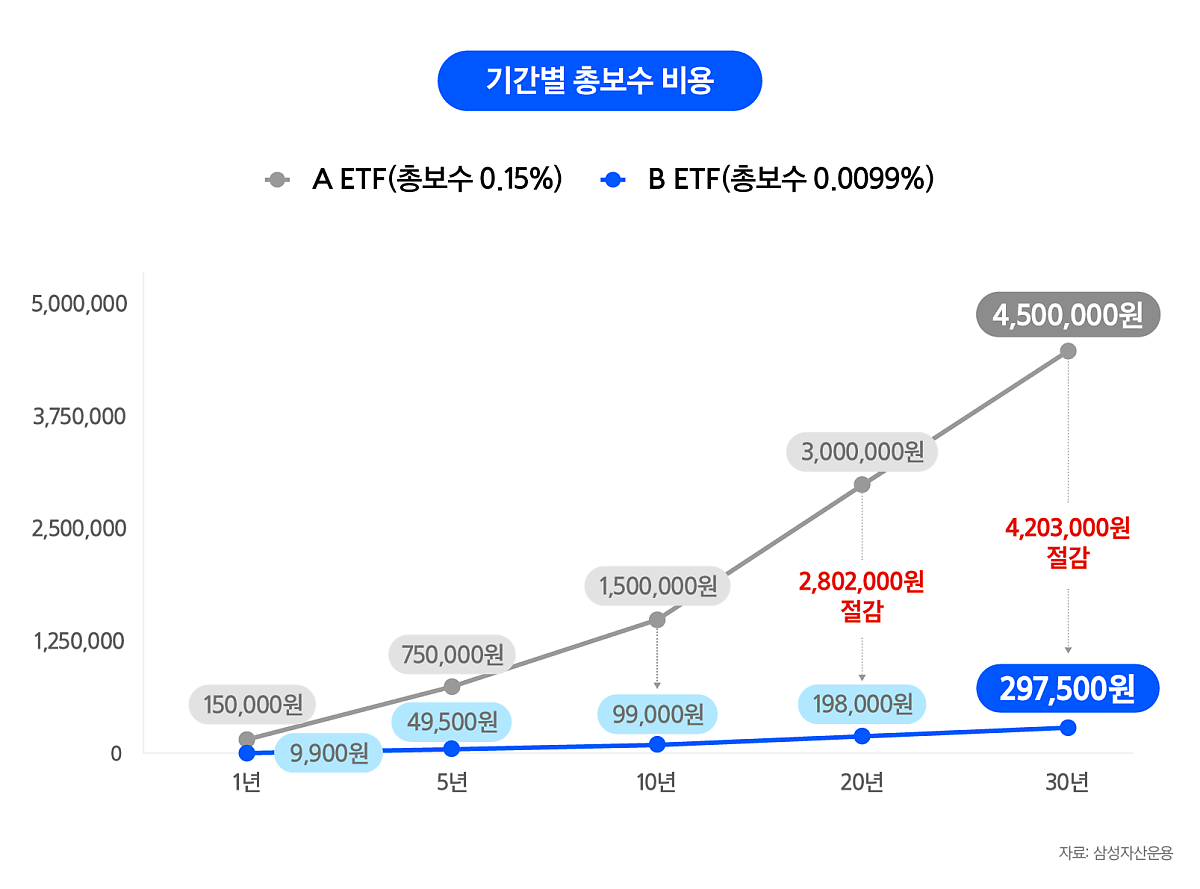

S&P500, 나스닥100 ETF 투자, 총보수의 차이가 수익률의 차이?

2024.12.20관련 상품

오늘의 투자 고민입니다.Q. 안녕하세요. 안녕하세요. 미국 투자를 이제 막 시작해 보려고 하는 초보 투자자입니다. 미국 시장에 관심이 생겨 찾아보니 S&P500, 나스닥100 같은 미국 대표지수에 대한 ETF 장기 투자를 다들 추천하던데 상품을 고를 때 꼭 고려해야 할 점이 있을까요? |

1. ETF 총보수란?2. 장기 투자 시 총보수가 중요한 이유는?3. 장기 투자처로 추천하는 미국 ETF |

ETF 명 |

Kodex 미국S&P500TR ETF |

종목코드 |

379800 |

위험 등급 |

2등급(높은 위험) |

합성 총보수 |

연 0.0798%,2023 회계연도 기준 증권거래비용 0.0421% 발생 |

ETF 명 |

Kodex 미국나스닥100TR ETF |

종목코드 |

379810 |

위험 등급 |

2등급(높은 위험) |

합성 총보수 |

연 0.1053%,2023년도 기준 증권거래비용 0.0557% 발생 |

ETF 명 |

Kodex 미국S&P500(H) ETF |

종목코드 |

449180 |

위험 등급 |

2등급(높은 위험) |

합성 총보수 |

연 0.1606%,2023년도 기준 증권거래비용 0.2927% 발생 |

ETF 명 |

Kodex 미국나스닥100(H) ETF |

종목코드 |

449190 |

위험 등급 |

2등급(높은 위험) |

합성 총보수 |

연 0.1349%,2023년도 기준 증권거래비용 0.2429% 발생 |