미국섹터

미국의 11개 대표 산업

미국섹터 테마 대표 ETF 수익률

실시간으로 가장 수익률이 좋은 ETF를 확인해보세요

미국섹터 투자 포인트

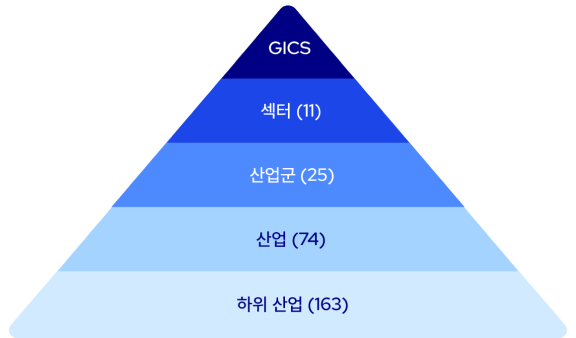

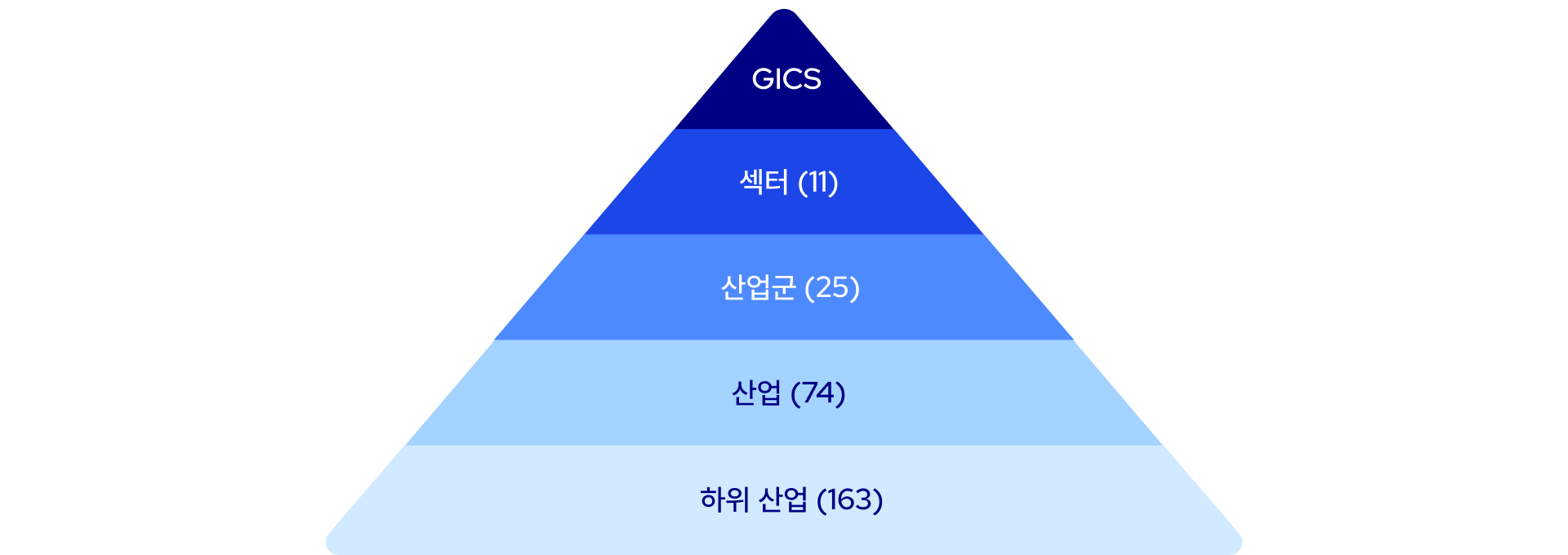

1 GICS 섹터: S&P500를 11개 섹터로 분류

S&P500은 미국을 대표하는 기업 500종목으로 구성된 주가 지수입니다. 미국 섹터 ETF 시리즈는 S&P500 구성종목을 GICS 섹터 구분에 따라 각 섹터별로 분류하여 구성한 ETF로서, 투자자는 미국 섹터 ETF에 투자함으로서 원하는 섹터에 집중한 투자를 실현할 수 있습니다.

GICS 섹터란 산업분류체계로서 투자분석, 포트폴리오 및 자산관리에 있어 세계적으로 가장 널리 활용되는 표준화된 산업분류체계입니다. S&P와 MSCI에서 공동 개발한 GICS(The Global Industry Classfication Standard) 산업분류체계는 가장상위군 부터 11개의 경제섹터, 24개의 산업군, 69개의 산업, 158개의 하위 산업의 계층체계로 구성되어있습니다. MSCI와 S&P는 매출을 가장 중점적인 하위산업 분류 기준으로 하며, 각 기업에 대한 시장의 인식 또한 중요한 분류 기준 중의 하나로 설정하고 있습니다.

2 미국 섹터 ETF 활용 방법

섹터 로테이션 투자

경제 환경과 사이클에 따른 섹터별 우열을 판단하여 섹터 ETF를 통해 비중조절하여 투자할 수 있습니다.

섹터 집중 투자

투자자의 다양한 선호(수익률 전망, 가치 판단, 특정 기업 선호 등)에 따라 특정 섹터에 집중 투자할 수 있습니다.

섹터 선별 S&P500 투자

S&P500에 장기 투자하고 싶으나 특정 섹터에는 투자하고 싶지 않는 경우, 그 외 나머지 섹터만 투자할 수 있습니다.

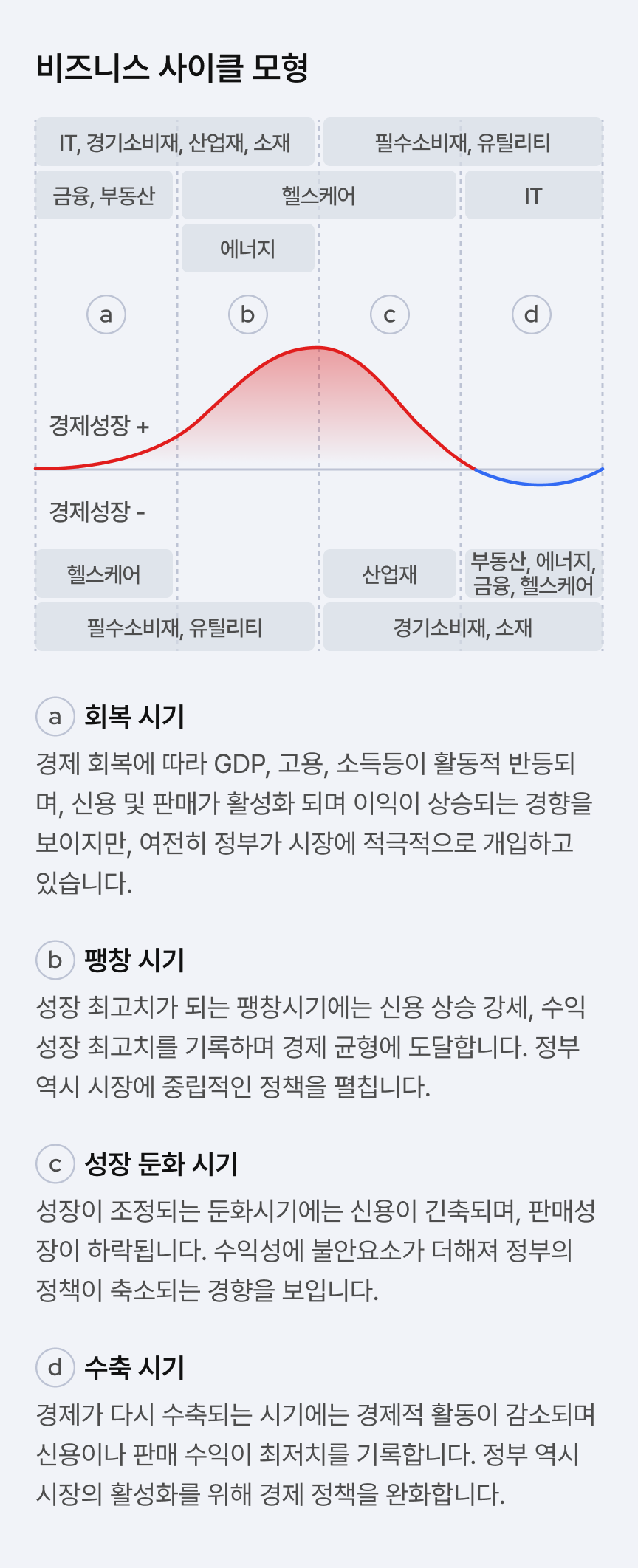

3 섹터 로테이션 전략이란?

섹터 로테이션 전략은 시장상황에 따라 각 섹터의 비중을 조절하는 투자 전략입니다.

1. 같은 섹터에 위치한 기업들의 주가가 같은 방향 혹은 높은 상관관계를 가지고 움직인다는 것에 기반합니다.

비슷한 비지니스 모델을 가지고 가치를 창출하는 기업들이 같은 섹터로 분류되며, 이들은 비슷한 경제적 요인들과 펀더맨털에 의해 영향을 받기 때문입니다.

2. 시장은 일정한 패턴으로 수축과 팽창을 반복합니다.

미국 경제는 1945년과 2009년 사이에 총 11번의 Business Cycle을 경험했으며, 평균적으로 한 Cycle의 길이는 대략 6년을 기록했습니다. 한 Cycle에서 평균적으로 58.4개월의 팽창시기가 있었으며, 11.1개월의 수축시기가 존재했습니다. 많은 투자자들은 Business Cycle의 변화를 이용하여 수익을 얻기 위해 "섹터 로테이션 전략"을 수행합니다. 섹터 로테이션 투자는 특정 기업들을 선정하여 투자자들에게 11개의 섹터라는 선택지 안에서 비중을 조정하여 투자하는 전략으로, 개별주식 투자 전략 보다 중장기적인 투자 전략이라고 할 수 있습니다.

섹터 로테이션 전략을 구사하는데 있어서는, 개별 기업의 재무재표에서 부터 시작하는 "BOTTOM UP"방식보다는 재정 및 통화정책, 금리, 주요 경제 지표 등의 시장 전체의 흐름에 대한 분석으로 시작하는 "TOP-DOWN"방식이 유효합니다. 이를 통해 현재의 경제 환경과 Business Cycle상 어떠한 국면에 경제가 위치해 있는지를 파악하여 섹터 비중을 조절하는 방식입니다.

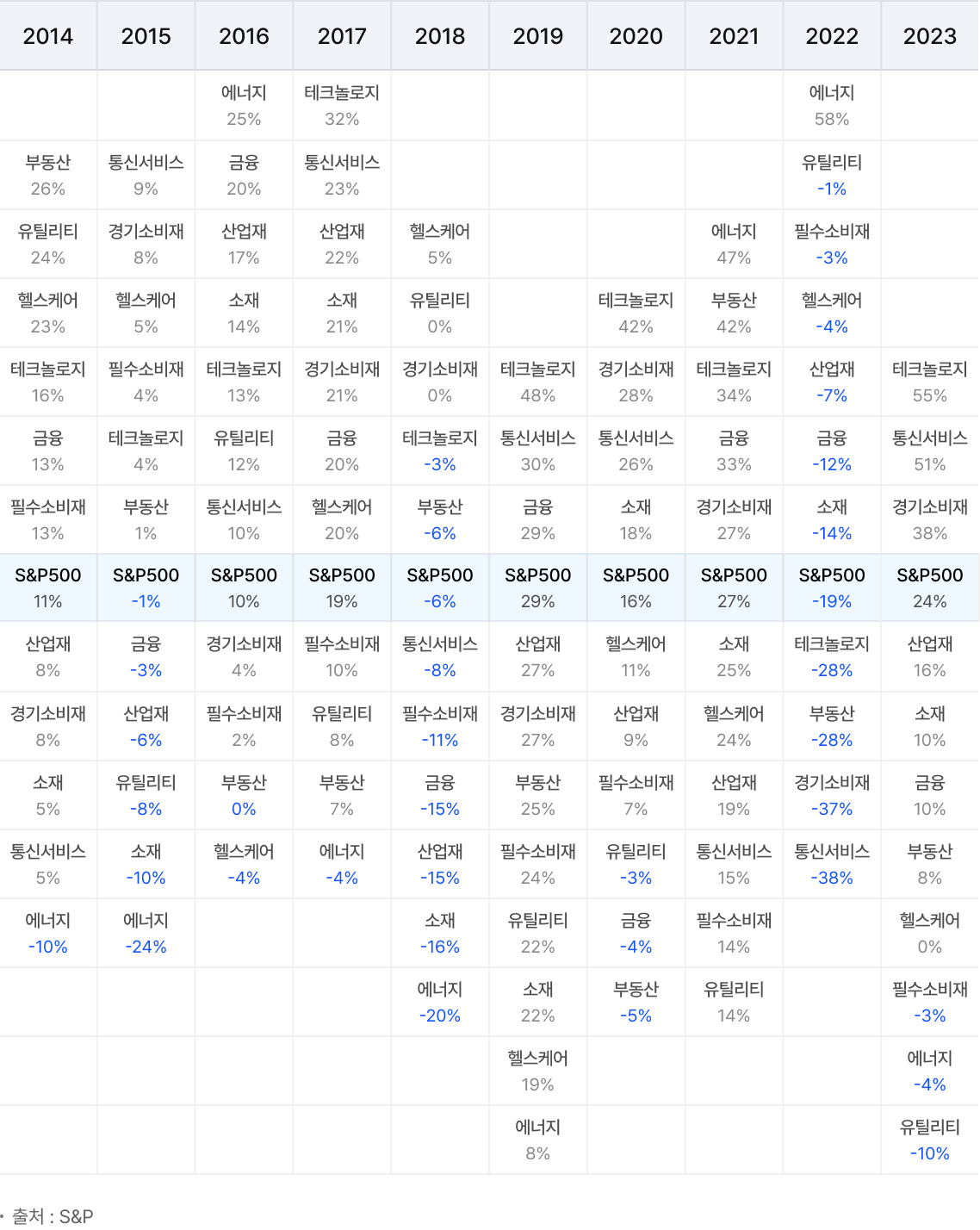

3. 미국 섹터 최근 10년 섹터별 성과 분석

섹터간의 수익률의 차별화와 순위변동은 항상 일어나고 있습니다. 최근 10년간 매년 적게는 25%에서 크게는 96%까지 큰 차이가 발생했습니다. 수익률 차이를 기회로 만들어 보세요.

4 삼성자산운용 투자리서치센터 섹터 모델 분석

리서치 센터에서는 매달 인덱스 기준으로 여러가지 섹터 모델에 대한 분석을 진행합니다. 아래 수치가 높을수록 벨류에이션 및 그로스 평가가 낮은 성과를 나타냅니다.

|

섹터 (순위) |

벨류에이션 | 모멘텀 | 이익성장성 | 매크로 | 당월순위 |

전월순위 |

|||

|---|---|---|---|---|---|---|---|---|---|

|

이익 수익율 |

배당 수익율 |

이익 모멘텀 |

가격 모멘텀 |

이익 성장률 |

매출 성장률 |

경기국면 |

|||

| 에너지 | 1 | 1 | 10 | 2 | 10 | 10 | (+) | 1 | 3 |

| 산업재 | 10 | 9 | 2 | 5 | 3 | 5 | - | 5 | 7 |

| 경기소비재 | 9 | 10 | 8 | 7 | 4 | 4 | - | 10 | 9 |

| 금융 | 8 | 4 | 6 | 8 | 6 | 6 | - | 6 | 5 |

| 필수소비재 | 3 | 2 | 9 | 3 | 9 | 9 | (-) | 9 | 10 |

| 헬스케어 | 2 | 3 | 7 | 4 | 8 | 7 | - | 3 | 2 |

| 통신서비스 | 7 | 7 | 3 | 6 | 5 | 6.8 | - | 8 | 8 |

| 유틸리티 | 5 | 5 | 4 | 9 | 7 | 3 | (+) | 2 | 3 |

| 테크놀로지 | 4 | 8 | 1 | 10 | 1 | 1 | - | 4 | 1 |

| 소재 | 6 | 6 | 5 | 1 | 2 | 8 | - | 6 | 6 |

밸류에이션 : 주가, 배당등을 고려할 때 현재 가격수준이 적정한지 측정하는 지표로서 미래 이익수익률과 배당수익률로 평가합니다

모멘텀 : 기업이익 또는 주가에 대한 추세를 판단하는 지표로 이익 상승 및 주가의 추세로 평가합니다

이익성장성 : 이익성장성을 측정하는 지표로서 과거 실제 이익성장치와 미래 예상 이익성장치로 평가합니다

매크로 : 현재 경기국면을 판단하고, 각 섹터별 과거 성과를 이용하여 투자매력도 부여합니다

이익수익률 : 주당순이익을 주가로 나눈 수치로서 해당 수치가 높으면 이익 대비 주가가 저평가되어 있음을 의미함

배당수익률 : 주당배당액을 주가로 나눈 수치로서 시가배당률을 의미하며, 해당수치가 높을 수록 매력적임

이익모멘텀 : 최근 3개월의 EPS 변화율을 의미함

가격모멘텀 : 최근 3개월의 가격 변화율을 의미함

이익성장률 : 향후 12개월간의 EPS 성장률을 의미함. EPS는 Earning Per Share의 약자로 주당순이익을 의미함

매출성장률 : 향후 12개월간의 SPS 성장률을 의미함. SPS는 Sales Per Share의 약자로 주당매출액을 의미함

미국 섹터별 현황

미국 섹터별 비중, 대표종목, 수익률을 확인하실 수 있습니다.

미국섹터 테마 전체 상품 리스트

미국섹터 테마에 투자 가능한 전체 상품을 확인해보세요